Nas últimas semanas, discutimos o comportamento da economia e dos mercados mundiais com ênfase nos desafios das nações no combate à inflação e à desaceleração econômica. Em resposta aos questionamentos do que fazer nesse momento, volto-me para a história e relembro o que aconteceu num passado não tão distante.

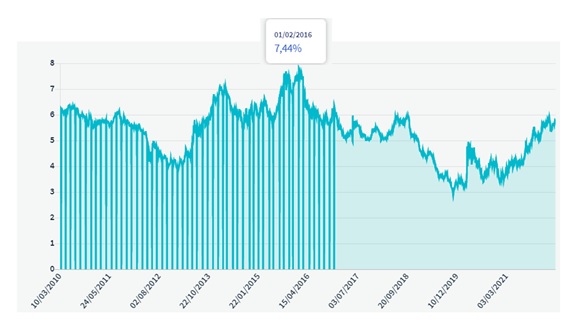

Em 2016, às vésperas do impeachment da então presidente Dilma, o nível de remuneração das NTNs (Título do Tesouro Direto IPCA) batia recordes em função de uma situação fiscal delicada e uma política econômica heterodoxa leniente. À época, não havia compromisso com superavit das contas nem com a meta de inflação, no que foi chamado de nova matriz econômica.

Em 2022, reeditamos o alto nível de remuneração das NTNs com uma situação não tão complicada como a descrita e vemos uma assimetria muito atrativa.

Para efeito de comparação, quem comprou esse título (que na época tinha uma duration* maior do que hoje) e segurou por três anos fez uma das melhores operações de todos os tempos, sem dúvida. Vamos recriar um caso hipotético, para que tenham magnitude do tamanho da oportunidade.

Entenda o exemplo sobre o Tesouro IPCA

No dia 02/06/2015, um cliente comprou R$ 100.000,00 de NTN-B 2035, a uma taxa de IPCA + 5,94% e um PU de R$ 927,24 (algo próximo do que vimos nos últimos dias).

No dia 21/06/2016, esse mesmo cliente veria seu título sendo negociado a uma taxa maior do que a que ele contratou, no momento de maior estresse nos nossos juros dos últimos 10 anos (IPCA + 7,80%).

Nossa intuição nos diz que ele amargaria um prejuízo muito grande, correto?

Entretanto, o carrego do título fez com que o cliente tivesse experimentado uma rentabilidade positiva de 1,93% no período. Mesmo no pior momento da economia brasileira dos últimos 500 anos, o cliente que investiu em NTN-B conseguiu ter uma rentabilidade positiva, e mesmo que abaixo do CDI e da Inflação do período, remunerou seu capital.

Se olharmos para três anos após a compra do mesmo título, veríamos o mercado negociando a B35 a uma taxa de IPCA + 5,70% e um PU de R$ 1.210,00. Nesse período, nosso cliente teria experimentado uma rentabilidade de 30,49%, um valor ainda tímido comparado com nossa taxa CDI do período (80% do CDI). Nesse período, a curva fechou em relação ao estresse máximo pelo qual havia passado, mas estava em patamares iguais aos de quando entramos em 2015.

Entretanto, se olharmos para o que aconteceu 18 meses depois, veremos a maravilha do fechamento da curva de juros nos investimentos.

No dia 30/11/2019, a NTN-B 2035 era precificada a IPCA + 3,4% e tinha um PU de R$ 1.945,00, proporcionando ao investidor uma rentabilidade de 110% no período !!!!!! Enquanto o CDI do período foi de 52%.

Conclusão

O exemplo acima mostra como títulos de IPCA+ de duration um pouco mais longa se comportam em períodos de estresse e de calmaria dos mercados. Obviamente, é difícil que as mesmas condições (ruins ou boas) aconteçam novamente mas entendemos que existe uma assimetria muito positiva na curva brasileira hoje e nos títulos de duration intermediária e mais longa.

*Duration é o prazo médio do investidor de um título vai recuperar a aplicação feita ao adquirir o papel.

Este vídeo pode te interessar

LEIA MAIS SOBRE O CASO

Notou alguma informação incorreta no conteúdo de A Gazeta? Nos ajude a corrigir o mais rápido possível! Clique no botão ao lado e envie sua mensagem.

Envie sua sugestão, comentário ou crítica diretamente aos editores de A Gazeta.