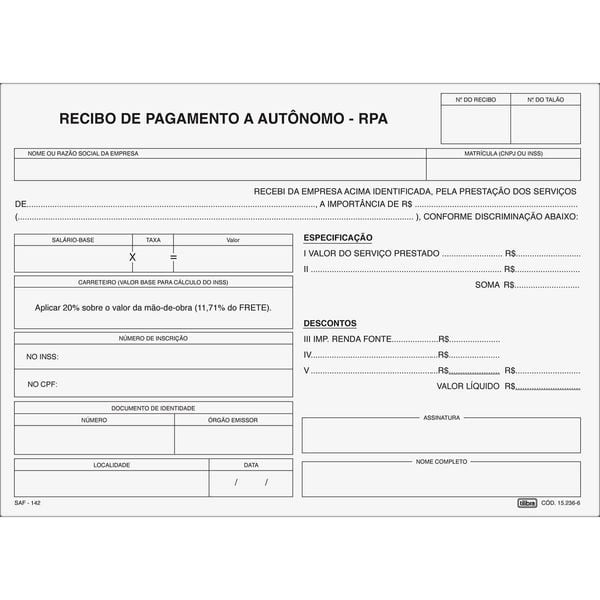

Contratantes de autônomos sem CNPJ (Cadastro Nacional da Pessoa Jurídica) devem emitir o RPA (Recibo de Pagamento Autônomo) para formalizar a remuneração desses profissionais. O documento serve como comprovação legal e substitui a emissão de nota fiscal.

O RPA funciona como um comprovante de pagamento e já inclui os descontos obrigatórios, como contribuição ao INSS (Instituto Nacional do Seguro Social), Imposto de Renda (quando aplicável) e ISS (Imposto Sobre Serviços) — caso o serviço esteja sujeito a essa tributação. A responsabilidade pela emissão e pelo recolhimento desses impostos é do contratante, que deve fornecer ao autônomo o comprovante dos valores retidos.

Para quem contrata, o uso do RPA é uma forma de garantir conformidade com as obrigações fiscais e trabalhistas, evitando problemas futuros com os órgãos fiscalizadores. Já para o autônomo, o recibo representa um registro oficial de seus ganhos, contribuindo para a organização financeira e facilitando futuras comprovações de renda.

Segundo Carlos Crosara, especialista em direito tributário do escritório Natal & Manssur Advogados, o RPA é indicado para serviços esporádicos ou de curta duração, evitando a caracterização de vínculo empregatício conforme a CLT (Consolidação das Leis do Trabalho).

A recomendação, porém, é formalizar as condições do serviço em um contrato, especificando valores, prazos e demais detalhes para garantir a segurança jurídica de ambas as partes.

Para profissionais que atuam regularmente, a orientação é considerar a formalização de um CNPJ para otimizar a tributação e facilitar a emissão de notas fiscais.

• O que é RPA (Recibo de Pagamento Autônomo)?

• Para que serve o RPA?

• Quais documentos são necessários para emitir um RPA?

• Como emitir um RPA?

• Quem pode utilizar o RPA?

• Preciso declarar no Imposto de Renda?

• Como faço isso?

• Quais as vantagens de emitir RPA?

• Quando o RPA não vale a pena para o contratado?

• Preciso pagar INSS se emitir RPA?

O Recibo de Pagamento Autônomo (RPA) é um documento fiscal utilizado para formalizar o pagamento de serviços prestados por trabalhadores autônomos que não possuem empresa aberta (CNPJ) e não são contratados como funcionários, isto é, estão fora do regime CLT (Consolidação de Leis Trabalhistas).

O documento serve como um comprovante de pagamento e substitui a emissão de nota fiscal nesses casos.

O RPA seria o equivalente a uma nota fiscal emitida por pessoa física e é essencial para que o contratante do profissional autônomo e ele mesmo cumpram obrigações fiscais e trabalhistas. Com o recibo, também são recolhidos os tributos devidos sobre o valor pago, como:

Carlos Crosara, especialista em direito tributário do escritório Natal & Manssur Advogados, afirma que o uso do RPA evita problemas com a fiscalização e assegura que o trabalhador autônomo tenha seus direitos previdenciários garantidos.

Para o prestador de serviço

Para o contratante

O RPA pode ser preenchido manualmente ou com a ajuda de sistemas digitais. Veja o passo a passo:

O RPA é indicado para pessoas físicas que prestam serviços eventuais sem vínculo empregatício, como designers, redatores, fotógrafos, consultores e eletricistas, entre outros. Se o prestador emitir nota fiscal como MEI (Microempreendedor Individual) ou empresa, o RPA não é necessário.

Sim, os rendimentos recebidos pelos RPAs devem ser declarados como rendimentos tributáveis, recebidos de pessoa física ou jurídica. Se houver isenção aplicável, deve ser declarado como rendimentos isentos e não tributáveis.

Imposto de Renda — aplicação da tabela progressiva, conforme o montante recebido pelo autônomo.

Contribuição Previdenciária (INSS) — 20% sobre o valor recebido, pode ser recolhido pelo profissional como segurado autônomo.

ISS — as alíquotas variam de 2% a 5% a depender do serviço prestado e das leis dos municípios onde o prestador reside ou presta os serviços.

É ter um documento oficial para provar o rendimento recebido, servindo como prova perante terceiros e, também, prova pagamento de contribuição ao INSS para efeito de previdência social e aposentadoria.

Principalmente quando os valores recebidos pelo profissional autônomo chegarem na faixa mais elevada de tributação do Imposto de Renda da Pessoa Física - IRPF (acima de R$ 7.500), pois, nesse caso, a alíquota será de 27,5%. Somados o ISS e o INSS, a carga tributária pode chegar a 50% ou mais.

Segundo o advogado Carlos Crosara, nesse caso, compensa muito mais para o profissional autônomo constituir uma pessoa jurídica ou MEI e ser tributado pelo Simples, cuja carga tributária tende a ser bem menor, dependendo da faixa de faturamento.

Sim, na qualidade de segurado autônomo. A alíquota é 20%.

Notou alguma informação incorreta no conteúdo de A Gazeta? Nos ajude a corrigir o mais rapido possível! Clique no botão ao lado e envie sua mensagem

Envie sua sugestão, comentário ou crítica diretamente aos editores de A Gazeta